住宅ローン控除のルールとして、新築物件購入の場合は上限が40万円で控除期間は13年間ということは広く知られていると思います

また、ほとんどのケースで売主が個人であるため消費税が掛からない中古物件購入の場合は、控除上限が20万円で控除期間は10年間ということも広く知られていると思います

そして、追加でリノベーションを行うとその金額も住宅ローン控除の対象に含むことができるということも広く知られていると思います

ここで疑問なのが、中古物件+リノベーションの場合はどちらの条件がどのように適用されるのかということです

今回はこの中古物件(非課税)+リノベーション(消費税10%または8%)の場合の住宅ローン控除額および期間がどのようになるのかを解説していきます

目次

1. 結論

この記事の結論から申し上げます

- 「重複適用」という扱いになる

- 中古物件(非課税)分+リノベ費用(消費税10%)分の上限が40万円まで引き上げられる

- ただし、中古物件(非課税)分のローン控除額の上限が20万円であることは変わらない

- ローン控除期間は、中古物件分は10年間、リノベーション分は13年間となる

ここだけ見て理解できる方は、残りの記事を読む必要は無さそうです(笑)

このあと、図を交えて詳細に解説していくのでぜひ最後まで記事をチェックしてみてください!!

・・・ちなみに

私の例だと、中古物件のローン分(約2050万円)とリノベーションのローン分(約800万円)なので、ローン控除額は28.5万円/年になりました

この記事の情報を知らない状態であれば上限は20万円/年だったことを考えると、8.5万円/年の部分は知らない人より多くの税金還付を受けることが可能になりました

平均8万円/年とすると13年間で総額104万円分得したことになります(ローン残高は年々減っていくので正確ではありませんが)

2. 詳細解説

控除額を算出

以下の方を例に解説していきたいと思います

- 年収650万円(所得税:24万円、住民税:30万円くらい)

- 中古物件ローン残高:3000万円(非課税)

- リノベ費用ローン残高:800万円(消費税10%)

上記の方の場合、いくらの控除額が見込めるか確認してみましょう

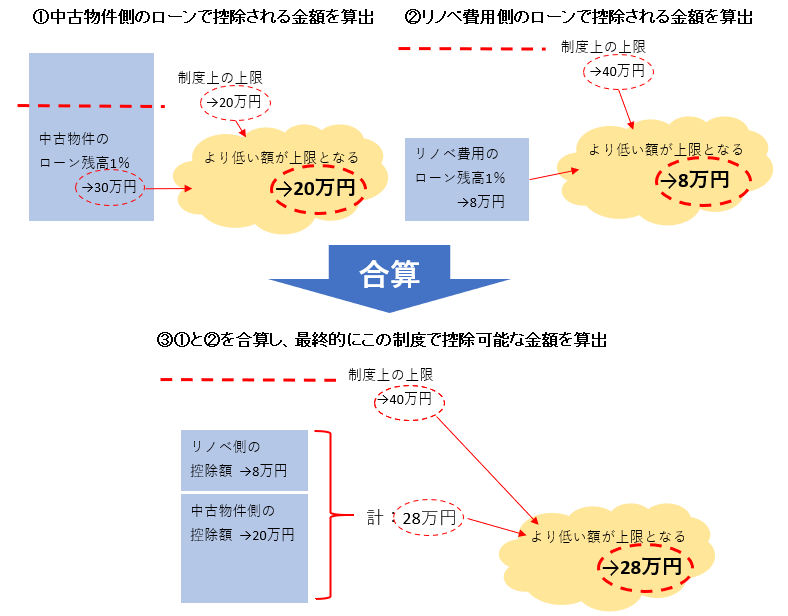

- 中古物件側のローンで控除される金額を算出

- リノベ費用側のローンで控除される金額を算出

- 1と2を合算し、最終的にこの制度で控除可能な金額を算出

図にすると↓このイメージです

ここでのポイントは2点かと思います

- 中古物件側のローン控除は上限20万円

- 合算した後に制度上の上限が引き上がる(より高い方に合わせられる)

控除方法(所得税と住民税)

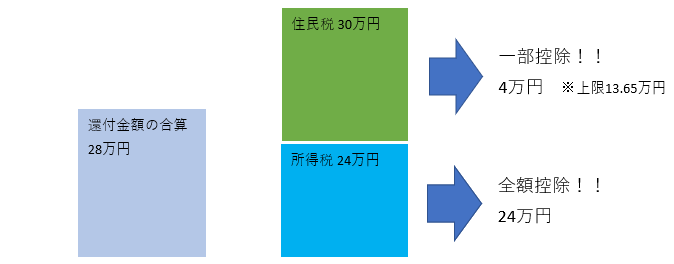

次に、この控除額(28万円)がどの税金からどのように控除されるか見ていきます

- 上述の合算金額である28万円が所得税から控除(24万円)される

- 控除しきれなかった額(4万円)を住民税から控除する

図にすると以下の通りです

具体的な控除日・控除額・還付のされ方

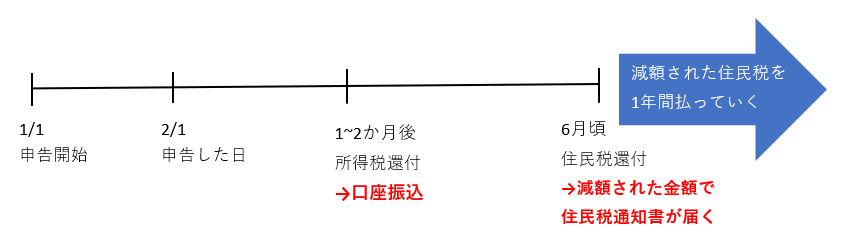

では、これらの控除額がいつどのように受け取ることができるかを見ていきます

確定申告を行った日によって異なりますが、以下は2/1に申告したという仮定としています

控除期間

課税分は13年間、非課税分は10年間控除されるというルールが存在しますが、このパターンではどのように適用されるのでしょうか?

控除期間については全く変なひねりは無く、上記ルールがそのまま適用されます

今回のケースでいうと・・・

中古物件分:20万円 → 10年間

リノベ分 :8万円 → 13年間

また、2年目以降は会社員であれば年末調整で申告するため、申告用の用紙が10年または13年分がそれぞれ分けて送られてくるそうです

3. 申請方法(GO TO 税務署編)

確定申告となるので、税務署へ行くかe-taxを使ってご自宅での申告が必要です

しかし、今回のケースは非常にめんどくさいことに税務署への突撃は必須なのです

これにはe-taxが使えない理由があります

今回のケースは「重複適用」として扱われるのですが、申告内容としては非常に稀なケースであるため、e-taxではシステム上対応していないのです

私見としては、中古+リノベはよくある話だと思っているのですが、純粋に知らない方が多く結果として稀なケースになってしまっているのでは・・・と感じています

話が逸れましたが、いつ、どの税務署に、何を持っていけば良いかを説明します

いつ申請できるか?

会社員(給与収入のみ)か自営業(副業収入のある会社員含む)によって変わってきます

- 会社員:住民票を移し替えた翌年の1/1~3/15(確定申告の期日まで)

- 自営業:住民票を移し替えた翌年の2/16~3/15(確定申告期間中)

不動産業者などに「住宅を購入した翌年の確定申告で」と言われると思いますが、会社員はすでに年末調整という形で納税は済んでいるため、要件としては還付のみとなります

還付のみであれば1/1~(実際は1/4以降でしょうけど)受け付けているのです・・知らなかったぁ

特に2/16以降は自営業の方も来るため税務署が非常に混雑しますので、会社員の方はぜひ2/15までに済ませてしまいましょう!!

どの税務署で対応しているか?

お住いの市区町村をまとめて管轄している税務署がありますので、「〇〇市 税務署」とかで調べていただければすぐわかると思います

予約が必要

管轄の税務署の予約枠を確保する必要があります

予約方法はいたって簡単で、LINEで「国税庁」をお友達登録することで対応可能です

友達登録をした後はLINE画面に従って必要事項を入力することで予約枠が確保できますよ

我々もついに国税庁のお友達になる日がきたのですね・・・(複雑

持ち物

では最後に、持ち物をざっとご紹介していきます

取得方法、原本 or コピーも含め列挙していきます

<原本>

・年末ローン残高証明書 ⇒毎年銀行から送られてくる

・登記事項証明書(全部事項証明書) ⇒法務局で取得

<コピー>

・源泉徴収票(会社員のみ) ⇒会社より送付or発行される

・売買契約書(契約者、名義、金額が載っているページ) ⇒物件契約時にもらっている

・増改築証明書 ⇒リフォーム会社に請求

・請負契約書 ⇒リフォーム会社に請求(手元にあるかも)

<その他>

・振込先口座がわかるメモ(銀行名、支店名、支店コード、預金区分、口座番号) ※自分名義

・マイナンバーカード(ない場合は、番号と本人確認できる免許証など)

・印鑑(念のため)

忘れると申請できません

「そこをなんとか・・」は通じないのでしっかり荷物チェックしましょう(笑)

4. まとめ

今回の中古+リノベを行っている方は実際はよくある話だと思うのですが、税務署的には非常に珍しい案件と言われたので、おそらく知らない方が大勢いらっしゃるのではと思います

税金の計算やら書類の書き方はすべて予約枠で対応してくれますので、わずらわしさ、めんどくささという観点でも通常の住宅ローン控除の初年度申請と何ら変わりませんので、ぜひやってみてください

なんといっても戻ってくる税金が、13年間で数十~数百万円変わってきます

よく分からないからと言って学ばないのは、目の前に100万円落ちてるのに素通りするのと同じですよ!!

コメント